中国房贷杠杆是否已经过高?房价“泡沫化”程度到底如何?各大券商各抒己见,打脸声不绝于耳。其中以海通证券姜超、中信证券陈聪、和中金梁红的观点碰撞最为激烈。

正方-海通证券:房贷大爆炸!“赶日超美”指日可待!

反方-中信证券+中金证券:居民部门整体杠杆率不高,各项指标均未超越日美。

海通证券姜超:房贷大爆炸,居民高负债

中国房贷高增不可持续,急速增长的房贷正在超越居民的偿付能力,边际杠杆已近极限,地产泡沫值得警惕。

月均居民房贷飙升,迭创新高;房贷余额不降反升,于14年超过日本,16年有望接近3万亿美元(合约18万亿元),可谓“超日赶美”。

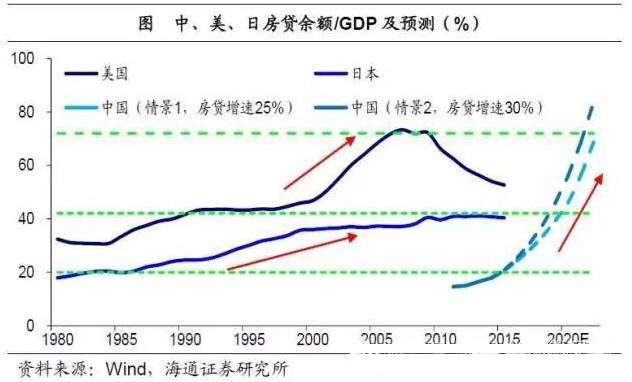

房贷余额/GDP:美国和日本在各自地产泡沫破灭后均见顶回落,而中国则持续上升,目前约25%,已达到日本90年地产泡沫顶峰时的水平。若按现有速度扩张,则3年内将接近美国当前水平。

居民负债/GDP:从05年的17.1%猛增至15年的39.9%。横向比较来看,已与其它新兴市场国家相差不大。虽不及日(60%)、美(80%),但增速迅猛。居民房贷收入比:接近美日历史高位。15年底中国居民房贷收入比高达0.46,超过日本地产泡沫时期水平。15年房贷增速23%,16年上半年30%,居民可支配收入增速却只有8-9%,因此房贷收入比飞速上升。如果维持目前25-30%的增速水平,将在明/后年达到美、日目前水平(分别为0.71和0.68),并在2020年达到美国次贷危机前的历史高点。

新增房贷销售比:自11年以来持续上升,15年达到35%,16年上半年则高达42%,接近美国金融危机期间峰值水平。中国居民购房加杠杆的速度或已接近极限,未来加杠杆的空间已非常有限!历史新高,岌岌可危!

新增房贷/GDP:飙升的新增房贷意味着未来数年居民部门偿付压力巨大。日本在房产泡沫最严重的89年未超过3.0%,美国金融危机前新增房贷/GDP在05年达到8.0%后见顶回落,而中国今年上半年新增房贷占GDP比重已达6.4%,不仅较去年暴涨,也与美国历史高点相当接近,表明中国居民购房或已将杠杆用到极限!

中信证券陈聪:居民部门的整体杠杆率不高,重视不动产的价值

整个社会不动产的总价值相对于信贷余额来说相当庞大,居民部门的整体杠杆率不高。但销售额中来自信贷支持的资金快速增加,且占比不低。

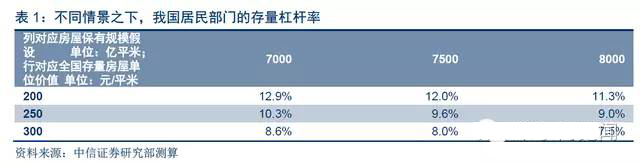

社会存量杠杆率:截至2016年7月,中国居民的未偿还杠杆负担(公积金+商业贷款)超过18万亿元,即便按照最保守的估计,房地产存量杠杆率仅有不到13%。

也就是说,全国平均来看,100万的房子,最多只有12.9 万的按揭贷款和公积金贷款没有偿还。掌握不动产的业主并没有什么还贷压力。

由此可知:绝大多数居民并没有贷款偿付压力,存量房供给是稳定的;整体的资产价值相对于贷款余额来说十分庞大。

此外,由于居民的存量杠杆率确实不高,因此在房价出现问题时,尤其是资产流动性状况较好,二手房市场较大的一二线城市,是不会出现“抛盘踩踏”的情况的;我国的房地价中期来看是稳定的,市场应该重视不动产的确定性价值。

交易杠杆率:估计2016年全年的住房交易杠杆率可能在65%-70%。住房的交易杠杆率已经不低了,未来对住房交易进一步加杠杆的空间并不是很大。“我们相信无需担心房价大幅上涨,在未来杠杆提升可以保持市场健康向上。”

中金证券梁红:相对国际,中国目前的房贷杠杆未超出合理范围

相对国际可比指标,中国目前的房贷杠杆和房贷负担能力还未超出合理范围。主要由于之前房贷存量低,久期短。

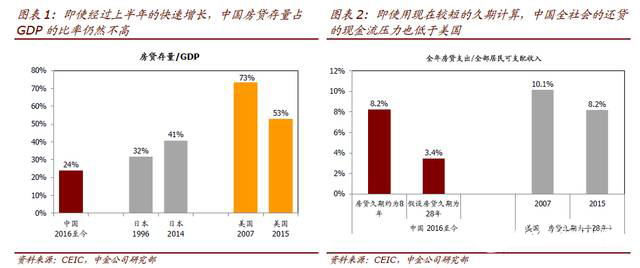

中国房贷存量相对较低。截止2016 年6 月底,中国房贷存量为16.8万亿人民币,占过去四个季度GDP 总和(年化GDP)的24%,与日美相应指标有一定的差距。

即使用中国现有较短的房贷久期来计算,全国层面的房贷现金流负担也并不算高。

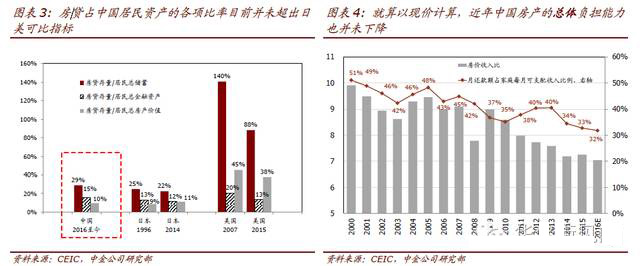

房贷占中国居民资产的各项比率均未超越日美可比指标。中国房贷存量占居民总储蓄(29%)、总金融资产(15%)、以及总房产价值的比率(10%)与日本大致相当,但均大幅低于美国的可比指标,尤其是房贷占存款与房产价值的比率(鉴于美国金融化程度较高)。

数据表明,房贷的快速增长是以居民真实购房需求上升为支撑的,而非单一的杠杆撬动。

为阐述自家观点,三家券商围绕房屋贷款建立各自的逻辑体系,选择不同的指标和图表增强说服力。有的完全是“鸡同鸭讲”,有的却是基于相同的数据做出相反的结论。经华尔街见闻梳理,三方直接冲突有以下几点:

ROUND 1:房贷余额 VS 不动产价值

海通和中信就房贷杠杆大小的结论完全相反。

海通主要强调房贷余额、房贷余额/GDP、居民房贷收入比激增的走势,结论为杠杆压力巨大,中国房贷高增不可持续。但中信则强调不动产的价值,其讨论的社会存量杠杆率是用存贷余额/(房屋均价*存量房屋),因此结论为”掌握不动产的业主并没有什么还贷压力“。

ROUND 2:趋势动能 VS 当前情况

海通与中金在“与日美比较房贷占比“时结论迥异。海通的报告中显示,中国房贷杠杆“赶日超美”指日可待;而中金则显示,房贷占中国居民资产的各项比率均未超越日美可比指标。

以双方都提及的房贷余额/GDP为例,双方均测算目前指标为25%左右。但海通指出,美国和日本在各自地产泡沫破灭后均见顶回落,而中国则持续上升。若按现有速度扩张,则3年内将接近美国当前水平。而中金根据的则是当前水平,得出”中国房贷存量/GDP比率仍然不高“的结论。

ROUND 3:交易杠杆率已冲顶意味着?

海通和中信基于相同的交易杠杆率(或新增房贷销售比)得出的结论也出现分歧。海通测算16年上半年已高达42%,中信估计2016年全年将达到65%-70%。双方就”未来加杠杆的空间已非常有限“达成共识。

但是,海通认为上半年中国的交易杠杆率不仅已创下历史新高,也已经超过或基本等同于美、日历史峰值,已是岌岌可危。而中信的结论却是,“我国住房的交易杠杆率已经不低了,未来对住房交易进一步加杠杆的空间并不是很大。我们相信无需担心房价大幅上涨,在未来杠杆提升可以保持市场健康向上。”