美联储7月又一次维持利率现状,好像早就在警告市场:美国的经济没有你们看到的那么好。

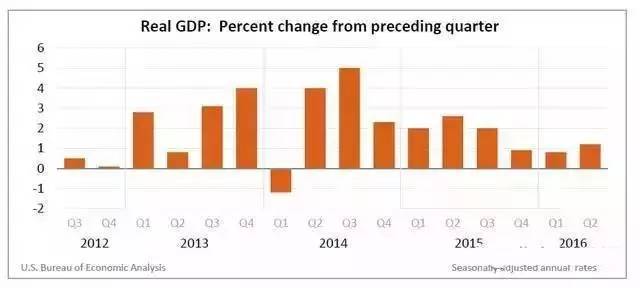

果不其然,第二季度GDP增长1.2%,大幅不及2.5%的预期。第一季度的1.1%也修正到了0.8%。

全球经济复苏的“桥头堡”,唯一独善其身的美国经济都这样摇摇晃晃。那么究竟是哪里出了问题,让美联储迟迟不敢加息呢?

先来看一组数据。

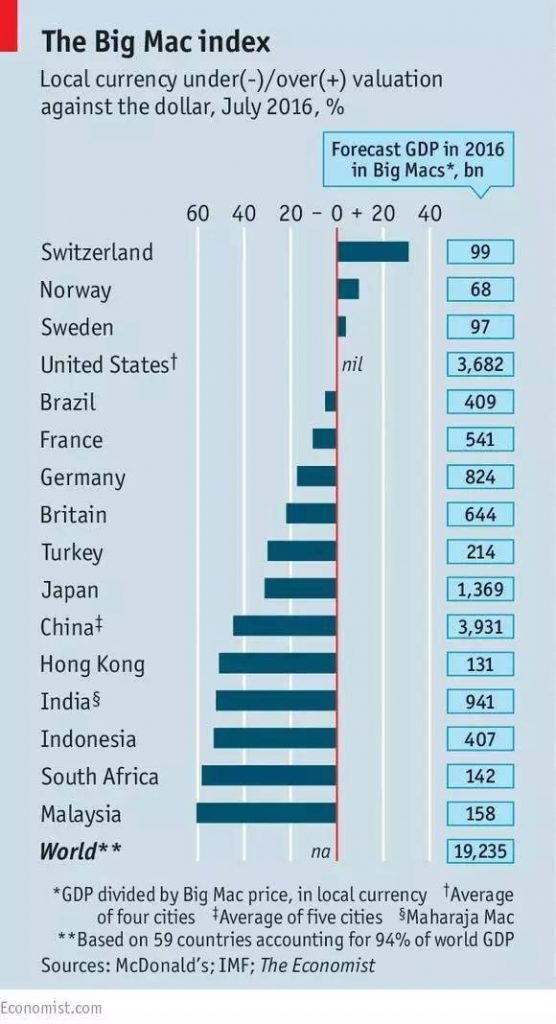

经济学人为了能够准确衡量世界各国的购买力情况,发明了一项指标叫做Big mac index, 翻译过来就是巨无霸汉堡指数。

将买一只巨无霸汉堡需要的钱统一转换成美元进行比较,就能判定谁的货币低估,谁的货币高估。

2016年7月,经济学人调查发现全球49个主要国家中仅有三个货币被列为高估,其他相较于美元均属低估。

这就带来一个问题:当超过90%的货币较美元低估时,究竟是其他货币低估了,还是美元高估了?

答案显而易见。

这些年,美国通过所谓的“前瞻性指引”,达到“不加息却能收紧市场流动性”的作用,但同时带来了一个副作用,就是美元的大幅的升值。

美元指数(即美元对一篮子货币的指数)从2012年初的不到80点到2015年年末险些升破了100点,如今还在95点上下徘徊。

这波升值,如果放在2008年的经济危机前,或许还不甚要紧,但如今却不然。

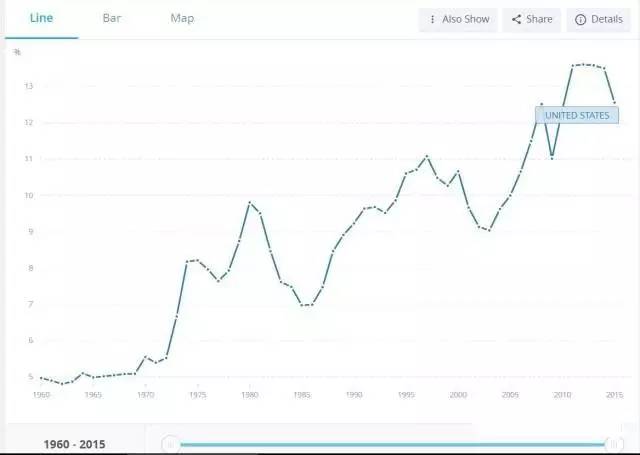

2009年美国经济衰退之后,奥巴马启动了制造业回归机会和一系列降低制造业负担的改革。

这让美国的出口在仅一年之后就达到了前所未有的高度,占GDP比重的13%。可以说这次美国危机后的经济的复苏,大多仰赖出口的飙升,出口的飙升除了依靠合适的制造业政策,低廉的能源价格外,就是当时弱势的美元了。

而如今美元的飙升,给许多中型的出口企业带来了巨大的困扰。

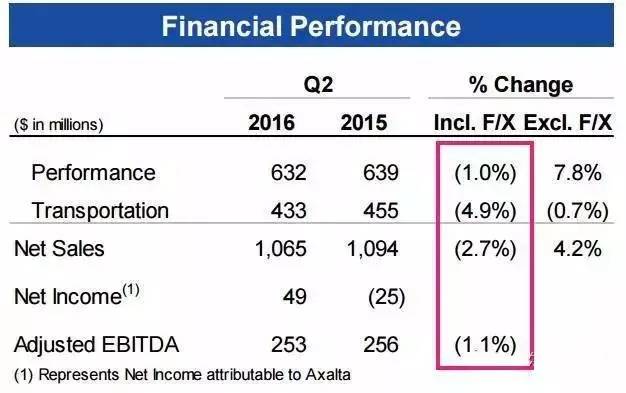

以巴菲特旗下的Axalta涂料公司为例,2016年第一季度销售额同比上涨,但计入汇率因素竟同比下跌2.7%,这不是个例。像杜邦,陶氏等基础工业企业在2015年末2016年初都或多或少地收到了强势美元的困扰。

如果美联储在此刻加息,美元指数顺理成章升破100点,那可以预见的是2016年第三季度,第四季度标普500家公司的财报会非常难看。

这也就是为什么,耶伦上台以来,已经抛弃了前瞻性指引的做法,而是回归了格林斯潘的演讲方式:让市场无法揣摩未来的货币政策走向, 使美元稳定在一个比较合理的位置。

美联储目前所面临的情况非常尴尬。

一旦加息,美元必定一枝独秀狂飙猛进对实体经济产生伤害。

如果不加息,就一定好么,就一定能起到刺激货币的作用么?

非也!

资源的过剩一定会造成资源的浪费和滥用。

比如说,从2010年开始,复苏中的美国企业就利用大量廉价的资金无限度的回购自家股票,讨好投资者,反正利率低嘛,大型企业的资金成本也低。这造成了许多企业的负债率节节攀升,如不加以遏制,恐酿灾难性后果。

加息可以扭转这种“廉价资金被滥用”的情况,将过剩的资金导流合适的地方去,而不是漫无目的的进行回购和开支。

另外,各国采取的极度宽松的政策已经把货币政策运用到了极致。如果此时不趁机加息,未来遇到任何紧急情况,央行将无招可用,或许只能学习日本那样的负利率或者直接在市场购买ETF这种非常危险的举动了。

在今年6月份,英国央行行长就曾表示,长期维持低利率是非常危险的事情,像一颗定时炸弹,并声称考虑加息。如果不是这次“退欧”闹剧,以英国的复苏态势,可能先于美国完成加息。

这也是为什么,我们最近看到美联储对“加息”这个词是如此的暧昧,模糊,喜欢却不敢行动的道理。